QRMP Scheme under gst for small taxpayers – जीएसटी लॉ में QRMP स्कीम का पूरा नाम quarterly return monthly payment scheme है । यह स्कीम जीएसटी में रजिस्टर्ड ऐसे छोटे टैक्सपेयर्स के लिए लायी गयी है जिनका एग्रीगेट टर्नओवर 5 करोड से कम है ।

QRMP स्कीम में टैक्सपेयर को जीएसटी रिटर्न्स की फाइलिंग क्वार्टरली (quarterly ) बेसिस पर लेकिन टैक्स का पेमेंट मंथली बेसिस पर करना होता है ।

05 अक्टूबर 2020 को आयोजित जीएसटी कॉउन्सिल की 42 वी मीटिंग में QRMP स्कीम लायी गयी थी । इस स्कीम को 1 जनवरी 2021 से लागू किया गया था ।

टैक्सपेयर्स को क्वार्टरली बेसिस पर जीएसटी रिटर्न फ़ाइलिंग और मंथली बेसिस पर टैक्स देने की प्रोसेस को जीएसटी लॉ में QRMP स्कीम के तौर पर जाना जाता है ।

जैसें – Mr A एक बिज़नेसमैन है और जीएसटी में रजिस्टर्ड पर्सन है । इनका बिज़नेस टर्नओवर 2 करोड़ का है । जीएसटी लॉ के नार्मल प्रावधानों के अनुसार Mr A को हर महीने अपनी जीएसटी रिटर्न फ़ाइल करनी होगी और साथ ही टैक्स का पेमेंट भी हर महीने करना होगा । Mr A को नार्मल प्रावधानों के अनुसार साल में 12 GSTR – 1 और 12 ही GSTR-3B फ़ाइल करनी होगी ।

इस केस में Mr A का टर्नओवर 5 करोड़ से कम है । अगर उनके द्वारा QRMP स्कीम अपनायी जाती है, तो Mr A को तीन महीने में सिर्फ एक बार रिटर्न फ़ाइल करनी होगी और हर महीने टैक्स का पेमेंट करना होगा ।

इस स्कीम में तीन महीने में एक बार जीएसटी रिटर्न्स फ़ाइल करनी होती है इसलिए Mr A को साल में सिर्फ 4 बार GSTR – 1 और GSTR – 3B फ़ाइल करनी होगी ।

QRMP स्कीम का मुख्य फायदा यह है कि इसमे आपको कम कंप्लायंस का पालन करना होता है । ऐसे टैक्सपेयर जिनकी हर क्वार्टर में काफी कम बिक्री होती है, उनके लिए QRMP स्कीम किसी वरदान से कम नही है ।

यह भी देखे –

- जीएसटी से जुड़े सभी बेसिक सवालों के जवाब आसान भाषा में जाने

- जीएसटी लॉ में एनुअल रिटर्न्स क्या होती है और इनके कितने टाइप्स होते है

- कुछ ट्रांजेक्शनों को फ्री में करने पर भी जीएसटी लगेगा

Table of Contents

Eligibility for QRMP Scheme | QRMP स्कीम को अपनाने की शर्ते –

QRMP स्कीम को जीएसटी में रजिस्टर्ड ऐसे पर्सन द्वारा अपनाया जा सकता है जिनको GSTR – 3B फ़ाइल करना अनिवार्य हो और एग्रीगेट टर्नओवर 5 करोड़ से कम हो ।

जैसे – Mr A का एग्रीगेट टर्नओवर 30 लाख है और उनके द्वारा जीएसटी में कम्पोजीशन टैक्सपेयर के तौर पर रजिस्ट्रेशन करवाया जाता है ।

इस केस में Mr A का टर्नओवर तो 5 करोड़ से कम है, लेकिन उन्हें Gstr -3b में जीएसटी रिटर्न्स फ़ाइल नही करनी है, इसलिए Mr A द्वारा QRMP स्कीम नही अपनायी जा सकती है । कम्पोजीशन स्कीम में रजिस्ट्रेशन करवाने के केस में GSTR -3B में जीएसटी रिटर्न फ़ाइल नही करनी होती है ।

5 करोड़ के एग्रीगेट टर्नओवर की लिमिट पिछले फाइनेंसियल ईयर में चेक की जाती है, जैसे – Mr A मई 2023 में QRMP स्कीम को अपनाना चाहते है, तो उनका फाइनेंसियल ईयर 2022-23 (अप्रैल 2022 से 31 मार्च 2023) तक का टर्नओवर देखा जाता है ।

अगर पिछले फाइनेंसियल ईयर में टर्नओवर 5 करोड़ से ज्यादा है, तो आपके द्वारा QRMP स्कीम नही अपनायी जा सकती है ।

इसके अलावा अगर आपका पिछले फाइनेंसियल ईयर में एग्रीगेट टर्नओवर 5 करोड़ से कम है, लेकिन चालू फाइनेंसियल ईयर में टर्नओवर 5 करोड़ से ज्यादा का हो जाता है और आपने QRMP स्कीम अपना रखी है।

तो इस केस में जिस क्वार्टर में आपका टर्नओवर 5 करोड़ से ज्यादा हो जाता है, उससे अगले क्वार्टर में आप QRMP स्कीम के लिए एलिजिबल नही होंगे और आपको मंथली बेसिस पर जीएसटी रिटर्न फ़ाइल करनी होगी ।

यह भी देखे –

- कम्पोजीशन स्कीम क्या है और किसके द्वारा यह अपनायी जा सकती है

- जीएसटी में रजिस्ट्रेशन करवाना कब अनिवार्य है ?

- जीएसटी प्रैक्टिशनर से जुडी महत्वपूर्ण बातें

QRMP Scheme under gst for small taxpayers | QRMP स्कीम से जुड़े इम्पोर्टेन्ट रूल्स

- QRMP स्कीम को जीएसटी पोर्टल पर पूरे वर्ष में कभी भी अपनाया जा सकता है ।

- इस स्कीम को अपनाने से पहले टैक्सपेयर को अपनी पुरानी रिटर्न्स को फ़ाइल करना होगा ।

- जीएसटी पोर्टल पर लॉगिन करने के बाद services > returns > opt in or opt out for qrmp scheme स्टेप्स को फॉलो करके इस स्कीम को चुना जा सकता है ।

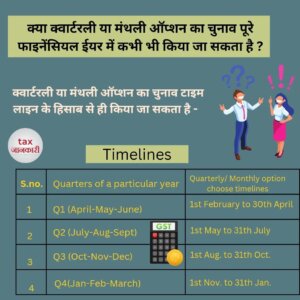

- किसी भी क्वार्टर के लिए इस स्कीम को अपनाने की निर्धारित टाइम लिमिट होती है, उसी टाइम लिमिट में इस स्कीम को अपनाया जा सकता है । किसी क्वार्टर के शुरू होने के पहले के 2 महीने और क्वार्टर के पहले महीने की लास्ट डेट तक QRMP स्कीम अपनायी जा सकती है । जैसे – अप्रैल से जून क्वार्टर के लिए 1 फरवरी से 30 अप्रैल तक QRMP स्कीम को अपनाया जा सकता है ।

- इसी तरह QRMP स्कीम से बाहर निकलने के लिए भी यही टाइम लिमिट एप्लीकेबल होती है ।

- अगर किसी टैक्सपेयर ने नया जीएसटी रजिस्ट्रेशन लिया है, तो वह रजिस्ट्रेशन के बाद इस स्कीम को चुन सकता है । इसी तरह कम्पोजीशन स्कीम से नार्मल स्कीम में रजिस्ट्रेशन कार्रवाने वाले टैक्सपेयर भी इस स्कीम को अपना सकते है ।

- QRMP स्कीम को अपनाने के ऑप्शन का चुनाव टैक्सपेयर को सिर्फ एक ही बार करना होता है । किसी क्वार्टर के लिए एक बार QRMP स्कीम का चुनाव करने के बाद अगले पीरियड के लिए भी यह स्कीम एप्लीकेबल होती है । QRMP स्कीम टैक्सपेयर पर तब तक एप्लीकेबल रहती है जब तक टैक्सपेयर द्वारा QRMP स्कीम से बाहर निकलने का ऑप्शन चूज नही कर लिया जाता या टर्नओवर 5 करोड़ से ज्यादा नही हो जाता या कम्पोजीशन स्कीम में अपना रजिस्ट्रेशन बदला नही जाता है ।

- किसी भी क्वार्टर में टर्नओवर 5 करोड़ से ज्यादा हो जाता है, तो अगले क्वार्टर में टैक्सपेयर QRMP स्कीम को अपनाने के लिए एलिजिबल नही होंगे ।

- QRMP स्कीम के लिए 5 करोड़ के टर्नओवर की लिमिट पैन वाइज एप्लीकेबल होगी । अगर टैक्सपेयर का टर्नओवर 5 करोड़ से कम है, तो उसके द्वारा एक ही पैन से लिये गए अलग – अलग बिज़नेस पर QRMP स्कीम को चुनने का ऑप्शन रहता है । उसके द्वारा किसी एक बिज़नेस के लिए QRMP स्कीम में और दूसरे बिज़नेस के लिए मंथली रिटर्न फ़ाइल की जा सकती है ।

- QRMP स्कीम एक ऑप्शनल स्कीम है । यह टैक्सपेयर पर डिपेंड करता है कि वह रेगुलर स्कीम में रिटर्न फ़ाइल करना चाहता है या QRMP स्कीम में ।

यह भी देखे –

- जीएसटी में टीसीएस से जुड़े रूल्स क्या है ?

- FAQs on composition scheme in gst

- जीएसटी में टर्नओवर के आधार पर रजिस्ट्रेशन से जुड़े इम्पोर्टेन्ट रूल्स

QRMP टैक्सपेयर GSTR – 1 और IFF में आउटवर्ड सप्लाइज की डिटेल्स कैसे फ़ाइल करे ?

QRMP स्कीम को चूज करने वाले टैक्सपेयर को हर क्वार्टर में (तीन महीने में एक बार) GSTR – 1 फ़ाइल करनी होगी ।

जीएसटी लॉ में इनपुट टैक्स क्रेडिट का सिस्टम होने की वजह से सप्लायर द्वारा सेल्स के बिल की रिपोर्टिंग जीएसटी रिटर्न्स में करने के बाद ही गुड्स या सर्विसेज के खरीददार द्वारा इसकी इनपुट टैक्स क्रेडिट क्लेम की जा सकती है।

जबकि QRMP स्कीम में टैक्सपेयर को हर तीन महीने में एक बार रिटर्न फ़ाइल करनी होगी । इसका मतलब यह हुआ कि इनपुट टैक्स क्रेडिट क्लेम करने के लिए Purchaser को 3 महीनों का इंतजार करना होगा ।

टैक्सपेयर को हर महीने इनपुट टैक्स क्रेडिट का फायदा मिल सके, इसके लिए भी QRMP स्कीम में व्यवस्था की गई है ।

QRMP स्कीम को अपनाने वाले टैक्सपेयर द्वारा हर महीने इनपुट टैक्स क्रेडिट पास की जा सके, इसके लिए टैक्सपेयर को इनवॉइस फर्निशिंग फैसिलिटी (Invoice Furnishing Facility) दी जाती है ।

इनवॉइस फर्निशिंग फैसिलिटी (IFF) में टैक्सपेयर को किसी भी क्वार्टर के पहले और दूसरे महीने में आउटवर्ड सप्लाइज की डिटेल्स को जमा करने की सुविधा मिलती है ।

IFF के माध्यम से आउटवर्ड सप्लाइज की डिटेल्स को महीने के समाप्त होने के बाद 1 तारीख से 13 तारीख तक जमा करने की सुविधा मिलती है । 13 तारीख के बाद IFF को जमा नही किया जा सकता है । साथ ही हर महीने दी जाने वाली आउटवर्ड सप्लाइज की डिटेल्स 50 लाख से ज्यादा की नही होनी चाहिए ।

IFF में सबमिट की गई डिटेल्स गुड्स या सर्विसेज के प्राप्तकर्ता द्वारा GSTR -2A और GSTR -2B में देखी जा सकती है ।

इनवॉइस फर्निशिंग फैसिलिटी में दी गई आउटवर्ड सप्लाइज की डिटेल्स को दुबारा क्वार्टरली GSTR -1 में फर्निश करने की जरूरत नही रहती है ।

जैसे – Mr A ने Mr B और Mr C को अप्रैल में 1 लाख और 50,000 के गुड्स सेल किये । Mr A ने QRMP स्कीम अपना रखी है । Mr B द्वारा Mr A को रिक्वेस्ट की जाती है कि उनके द्वारा खरीदे गए 1 लाख के गुड्स की क्रेडिट उन्हें मई में दी जाए ।

इस केस में Mr A द्वारा अगर तिमाही आधार पर GSTR -1 फ़ाइल की जाती है, तो Mr B को 1 लाख की क्रेडिट मई में प्राप्त नही होगी । क्योंकि अप्रैल – जून क्वार्टर की रिटर्न जुलाई में फ़ाइल की जाएगी और Mr A द्वारा GSTR – 1 की फाइलिंग के बाद ही Mr B को इनपुट टैक्स क्रेडिट प्राप्त होगी । जबकि Mr B को इनपुट टैक्स क्रेडिट मई में ही चाहिए ।

इस केस में Mr A अप्रैल महीने की समाप्ति के बाद 1 मई से 13 मई तक इनवॉइस फर्निशिंग फैसिलिटी का यूज़ करके Mr B को सप्लाई किये गए 1 लाख के गुड्स की डिटेल्स दी जा सकती है । इसके बाद Mr B के GSTR 2A और GSTR 2B में इनपुट टैक्स क्रेडिट शो हो जाएगी ।

अप्रैल से जून की GSTR -1 फ़ाइलिंग के समय Mr A द्वारा दुबारा Mr B को सप्लाई किये गए 1 लाख के गुड्स की रिपोर्टिंग नही करनी है । GSTR -1 में IFF द्वारा रिपोर्ट किये आउटवर्ड सप्लाइज की डिटेल्स को ऑटोमैटिक ले लिया जाता है । Mr A को Mr C को सप्लाई किये गए 50,000 के गुड्स की डिटेल्स ही GSTR -1 में देनी होगी ।

इसी तरह मई महीने की आउटवर्ड सप्लाइज की डिटेल्स को जून महीने की 1 तारीख से 13 तारीख तक IFF के माध्यम से सबमिट किया जा सकता है । जबकि जून महीने के लिए IFF फैसिलिटी अवेलेबल नही होगी, क्योकि जुलाई में टैक्सपेयर को IFF फ़ाइल नही करके GSTR -1 फ़ाइल करनी होगी ।

इसलिए किसी भी क्वार्टर के पहले 2 महीने के लिए ही IFF फैसिलिटी उपलब्ध होती है ।

QRMP स्कीम में इनवॉइस फर्निशिंग फैसिलिटी (IFF) टैक्सपेयर के लिए अनिवार्य न होकर ऑप्शनल होती है । टैक्सपेयर द्वारा IFF के माध्यम से आउटवर्ड सप्लाइज की डिटेल्स को न देकर सीधा GSTR -1 में भी दिया जा सकता है ।

यह भी देखे –

- जीएसटी में टीडीएस काटने के सम्बन्ध में रूल्स क्या है ?

- composite and mixed supply under gst

- जीएसटी में कौनसा बिल कब जारी किया जाता है ?

Monthly Payment of Tax under QRMP Scheme

QRMP स्कीम को अपनाने वाले टैक्सपेयर को अपनी जीएसटी रिटर्न्स को क्वार्टरली बेसिस पर और टैक्स को मंथली बेसिस पर जमा करना होता है ।

मंथली बेसिस पर टैक्स जमा करवाने के लिए टैक्सपेयर को FORM GST PMT -06 चालान का यूज़ करना होता है । यह चालान अगले महीने की 25 तारीख तक जमा करवाया जा सकता है , जैसे – अप्रैल महीने का टैक्स 25 मई तक जमा करवाया जा सकता है ।

QRMP स्कीम को अपनाने वाले टैक्सपेयर को मंथली टैक्स पेमेंट करने के लिए 2 ऑप्शन दिए जाते है । इन दोनों ऑप्शन में से एक ऑप्शन को चूज करके हर महीने टैक्स का पेमेंट किया जा सकता है ।

फिक्स्ड सम मेथड (Fixed Sum Method)

FORM GST PMT – 06 में टैक्स जमा करवाने से पहले टैक्सपेयर को दो ऑप्शन में से एक ऑप्शन चुनना होगा । टैक्स जमा करवाने का पहला ऑप्शन फिक्स्ड सम मेथड है ।

इस मेथड में एक पहले से भरा हुआ चालान जनरेट होता है, जिसमे पिछले क्वार्टर में पेमेंट किये गए टैक्स का 35% टैक्स जमा करवाना होता है ।

अगर टैक्सपेयर ने पिछले पीरियड में मंथली रिटर्न फ़ाइल की थी, तो उसे पिछले महीने जमा किये गए टैक्स के बराबर राशि इस क्वार्टर के पहले महीने के लिए जमा करवानी होगी ।

फिक्स्ड सम मेथड में आपकी टैक्स लायबिलिटी कितनी बन रही है, इससे फर्क नही पड़ता है । आपको सिर्फ इस मेथड में बताई गई राशि को ही जमा करना पड़ता है

जैसे – आपने अप्रैल – जून क्वार्टर के लिए QRMP स्कीम को चूज किया । इस केस में आपको अप्रैल महीने का टैक्स मई की 25 तारीख तक PMT-06 चालान के माध्यम से जमा करना होगा । टैक्स पेमेंट के लिए अगर आप फिक्स्ड सम मेथड को चूज करते है, तो आपको मार्च महीने में जमा कराए गए टैक्स के बराबर राशि का पेमेंट अप्रैल महीने के लिए करना होगा ।

अगर आपने अप्रैल महीने से पहले क्वार्टरली रिटर्न फ़ाइल की थी, तो आपको जनवरी -मार्च तक जमा किये गए टैक्स का 35% PMT -06 चालान के माध्यम से जमा करवाना होगा ।

फिक्स्ड सम मेथड से मंथली टैक्स पेमेंट की सुविधा नही मिलेगी अगर टैक्सपेयर ने कम्पलीट टैक्स पीरियड की रिटर्न फ़ाइल नही की है ।

सेल्फ – असेसमेंट मेथड ( Self – Assessment Method )

QRMP स्कीम को अपनाने वाले टैक्सपेयर द्वारा मंथली टैक्स पेमेंट के लिए सेल्फ – असेसमेंट मेथड भी चुना जा सकता है ।

सेल्फ – असेसमेंट मेथड में टैक्सपेयर को आउटवर्ड और इनवर्ड सप्लाइज पर टैक्स लायबिलिटी निकालनी होगी । इसके बाद GSTR-2B में उपलब्ध इनपुट टैक्स क्रेडिट को क्लेम करते हुए बकाया टैक्स लायबिलिटी को PMT -06 के माध्यम से जमा करवाना होगा ।

मंथली पेमेंट करने से जुड़े इम्पोर्टेन्ट रूल्स

- QRMP स्कीम में रजिस्टर्ड पर्सन मंथली टैक्स पेमेंट करने के दोनों तरीके फिक्स्ड सम और सेल्फ असेसमेंट में से किसी भी एक तरीके को चुनने के लिए स्वतंत्र है ।

- टैक्सपेयर के केश लेजर या क्रेडिट लेजर में उपलब्ध राशि पहले महीने की टैक्स लायबिलिटी को जमा करने के लिए पर्याप्त है, तो टैक्सपेयर को कुछ भी जमा नही करवाना होगा । इसी तरह दूसरे महीने में भी कैश लेजर या क्रेडिट लेजर की राशि टैक्स लायबिलिटी के लिए पर्याप्त है, तो टैक्सपेयर को कुछ भी टैक्स जमा नही करवाना होगा । ध्यान रखे इस केस में इलेक्ट्रॉनिक कैश या क्रेडिट लेजर की राशि को किसी अन्य काम मे यूज़ नही किया जा सकेगा ।

- टैक्सपेयर के इलेक्ट्रानिक्स क्रेडिट या कैश लेजर में उपलब्ध राशि का क्लेम GSTR – 3B में रिटर्न फ़ाइल करने के बाद ही किया जा सकेगा ।

GSTR – 3B की क्वार्टरली फ़ाइलिंग। quarterly filing of gstr 3b

QRMP स्कीम में रजिस्टर्ड पर्सन को हर क्वार्टर (तीन महीने ) में GSTR – 3B फ़ाइल करनी होगी । इसमे टैक्सपेयर को सप्लाइज और इनपुट टैक्स क्रेडिट और अन्य इनफार्मेशन देनी होगी ।

टैक्सपेयर द्वारा पहले 2 महीनों में जमा किये गए टैक्स की GSTR -3B में बन रही लाइबिलिटी को ऑफसेट किया जाएगा । इसके बाद अगर कोई टैक्स लायबिलिटी बकाया रहती है, तो इसे जमा करवाना होगा ।

अगर GSTR – 3B की लायबिलिटी कम बन रही है, तो ज्यादा जमा किये गए टैक्स को टैक्सपेयर द्वारा रिफंड लिया जा सकता है या इसे आगे के क्वार्टर में यूज़ के लिए रखा जा सकता है ।

टैक्सपेयर द्वारा जीएसटी रजिस्ट्रेशन कैंसिल करवाने के केस में संबंधित पीरियड की GSTR -3B फ़ाइल करनी जरूरी होगा ।

यह भी देखे –

- इनपुट टैक्स क्रेडिट क्या है और शर्ते जिनके पूरा नहीं होने पर इनपुट टैक्स क्रेडिट क्लेम नहीं की जा सकती।

- कैजुअल टैक्सेबल पर्सन क्या होता है, जीएसटी रजिस्ट्रेशन अनिवार्यता और अन्य रूल्स

- डेबिट नोट और क्रेडिट नोट क्या होते है और इनको कब जारी किया जाता है ?

Applicability of Interest under QRMP Scheme

QRMP स्कीम में टैक्सपेयर पर कम टैक्स या टैक्स जमा नही करवाने पर ब्याज चार्ज किया जाता है । ब्याज की राशि इस बाद पर डिपेंड करती है, कि आपने कौनसे मेथड से टैक्स जमा करवाया है ।

ब्याज से जुड़े इम्पोर्टेन्ट रूल्स

- टैक्सपेयर द्वारा क्वार्टर के पहले 2 महीनों में फिक्स्ड सम मेथड के आधार पर टैक्स जमा करवाया जाता है, तो टैक्सपेयर को कुछ भी ब्याज जमा नही करवाना होगा । यानी कि अगर GSTR – 3B में टैक्सपेयर की पहले 2 महीनों के लिए ज्यादा टैक्स लायबिलिटी बन रही है और टैक्सपेयर ने फिक्स्ड सम मेथड से टैक्स जमा किया है, तो इस केस में ब्याज चार्ज नही किया जाएगा ।

- अगर टैक्सपेयर द्वारा चालान PMT – 06 में टैक्स का पेमेंट इसकी Due Date के बाद में किया जाता है, तो due date से पेमेंट करने की तारीख तक ब्याज लगाया जाएगा ।

- GSTR – 3B को Due date के बाद जमा किया जाता है, तो नेट टैक्स लायबिलिटी पर ब्याज चार्ज किया जाएगा ।

- टैक्सपेयर द्वारा सेल्फ – असेसमेंट मेथड से टैक्स जमा किया जाता है और GSTR – 3B में पहले 2 महीनों की टैक्स लायबिलिटी ज्यादा आती है, तो PMT -06 में टैक्स जमा करवाने की Due date से टैक्स जमा करवाने की डेट तक ब्याज चार्ज किया जाएगा ।

- बकाया ब्याज का पेमेंट GSTR -3B के माध्यम से किया जाएगा ।

- टैक्स को देरी से जमा करवाने पर ब्याज ही चार्ज किया जाता है, किसी तरह की कोई लेट फीस नही चार्ज की जाती है ।

QRMP Scheme under gst for small taxpayers के लिए सरकार द्वारा जारी की गयी गाइडलाइन्स डाउनलोड करे – पीडीएफ

अगर आपको आर्टिकल अच्छा लगे तो इसे शेयर जरूर करे।

यह भी देखे –

- कैपिटल गुड्स की इनपुट टैक्स क्रेडिट कैसे ली जा सकती है ?

- जीएसटी में ऑडिट कब की जाती है और कितने टाइप्स की ऑडिट की जा सकती है।

- जीएसटी में जॉब वर्क क्या होता है ?

- जीएसटी कंपनसेशन सेस क्या है

- जीएसटी रिटर्न्स के फॉर्म्स के टाइप्स और Due डेट

- ई वे बिल क्या है ? ई वे बिल कब जारी किया जाता है। ई वे बिल वैलिडिटी