income tax changes in budget 2023 – 1 फरवरी 2023 को वित्त मंत्री निर्मला सीतारमण द्वारा लगातार पांचवा बजट प्रस्तुत किया गया । इस बजट में एक आदमी के लिए काफी कुछ है । वित मंत्री ने इनकम टैक्स की नई स्लैब प्रस्तुत की और साथ ही 7 लाख तक की इनकम वाले टैक्सपेयर को इनकम टैक्स से राहत प्रदान की।

शेयर मार्केट से होने वाले कैपिटल गेन की टैक्स रेट्स को बढ़ाये जाने की भी आशंका थी, लेकिन सरकार ने इनमे कोई भी बदलाव नहीं किया। इसके अलावा सेक्शन 80C की लिमिट, होम लोन, इंश्योरेंस पॉलिसीज आदि के सम्बन्ध में कोई बदलाव नहीं किया है, जिसकी एक नौकरी पेशा और पेंशनर्स को काफी जरुरत थी।

बजट 2023 में सिर्फ नई टैक्स स्लैब में ही बदलाव किया गया है, जबकि पुरानी टैक्स स्लैब से किसी तरह की छेड़छाड़ नहीं की गयी है। भारत में सबसे अधिक टैक्सपेयर पुरानी स्लैब रेट से ही जुड़े हुए है, क्योकि पुरानी स्लैब टैक्सपेयर को अलग – अलग तरह की टैक्स डिडक्शन क्लेम करने की छूट प्रदान करती है।

पुरानी टैक्स स्लैब में किसी तरह का बदलाव नहीं करने और किसी भी तरह की टैक्स सेविंग स्कीम की लिमिट को नहीं बढ़ाने और इनकम टैक्स पोर्टल पर नई टैक्स स्लैब के डिफ़ॉल्ट रूप से सलेक्ट रहने से यह साफ़ हो गया है कि सरकार अब सिर्फ नई टैक्स रिजीम पर ही ध्यान देना चाहती है।

बजट 2023 में इनकम टैक्स में किये गए 16 महत्वपूर्ण बदलाव।

Table of Contents

7 लाख तक की इनकम तक कोई टैक्स नहीं –

बजट 2023 में फाइनेंस मिनिस्टर ने मिडिल क्लास को राहत देते हुए 7 लाख तक की इनकम को टैक्स से फ्री कर दिया। हालाँकि, यह नियम सिर्फ नई टैक्स व्यवस्था में ही लागू होगा।

इस नए नियम के अनुसार ऐसे पर्सन जो कि इनकम टैक्स की नई टैक्स स्लैब में टैक्स देने का ऑप्शन चूज करते है, को 7 लाख तक की इनकम तक सेक्शन 87A में टैक्स रिबेट क्लेम करने का अधिकार मिलेगा। जबकि पुरानी स्लैब में सिर्फ 5 लाख तक की इनकम वाले टैक्सपेयर द्वारा ही सेक्शन 87A की टैक्स रिबेट क्लेम की जा सकती है।

यह भी देखे –

- कौनसी टैक्स स्लैब रेट चुने ? old and new tax slab in hindi

- सेक्शन 87A की टैक्स रिबेट क्या होती है। टैक्स रिबेट क्लेम करने की शर्ते और तरीका क्या है। income tax rebate rules under section 87A in hindi

नई टैक्स व्यवस्था में मिनिमम टैक्सेबल लिमिट को बढ़ाया गया –

इनकम टैक्स देने की मिनिमम टैक्स लिमिट को 2.50 लाख से बढ़ाकर 3 लाख कर दिया गया है । 3 लाख की यह लिमिट सिर्फ नई टैक्स व्यवस्था में ही लागू होगी ।

पुरानी टैक्स व्यवस्था में यह लिमिट 2.50 लाख की ही होगी । असेसमेंट ईयर 2024-25 से यह रूल एप्लीकेबल होगा ।

इनकम टैक्स और जीएसटी से सम्बंधित जानकारी और अपडेट्स के लिए हमारे व्हाट्सअप ग्रुप से जुड़े – व्हाट्सअप ग्रुप

नई टैक्स रिजीम में स्टैण्डर्ड डिडक्शन –

सैलरीड और पेंशनर्स को मिलने वाली स्टैण्डर्ड डिडक्शन की छूट सिर्फ पुरानी टैक्स रिजीम में ही क्लेम की जा सकती थी, लेकिन बजट 2023 से नई टैक्स रिजीम में भी स्टैण्डर्ड डिडक्शन की छूट ली जा सकती है।

नई टैक्स स्लैब को चूज करने वाले सैलरीड या पेंशनर्स के लिए बजट 2023 में स्टैण्डर्ड डिडक्शन की सीमा भी बढ़ाई गयी है। ऐसे टैक्सपेयर जिनकी कुल इनकम 15,50,000 या इससे ज्यादा है, के द्वारा 52,500 की स्टैण्डर्ड डिडक्शन ली जा सकती है। यह लिमिट पुरानी टैक्स रिजीम में एप्लीकेबल नहीं होगी।

बाकि अन्य सैलरीड और पेंशनर्स के लिए स्टैण्डर्ड डिडक्शन की लिमिट 50,000 की लागू होगी।

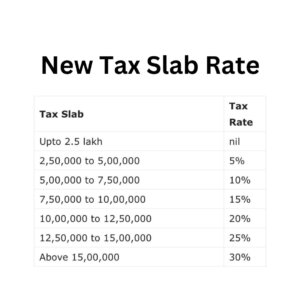

नई टैक्स व्यवस्था में स्लैब रेट में बदलाव। new tax slab rate in budget 2023

असेसमेंट ईयर 2021-22 से सेक्शन 115BAC लाया गया था, इसमे टैक्सपेयर को टैक्स देने के लिए एक नई कर व्यवस्था का ऑप्शन लाया गया था।

नई कर व्यवस्था में स्लैब रेट

बजट 2023 में नई कर व्यवस्था की पुरानी स्लैब रेट्स में बदलाव किया गया, जिसके लिए नई टैक्स रेट्स सेक्शन 115BAC(1A) में बताई गई है ।

new slab rates after budget 2023

| Up to 3,00,000 | Nil |

| 3,00,000- 6,00,000 | 5% |

| 6,00,000 – 9,00,000 | 10% |

| 9,00,000 – 12,00,000 | 15% |

| 12,00,000 – 15,00,000 | 20% |

| Above 15,00,000 | 30% |

यह नई रेट्स असेसमेंट ईयर 2024-25 से एप्लीकेबल होंगी । नई टैक्स व्यवस्था में स्टैण्डर्ड डिडक्शन, फैमिली पेंशन के केस में दी जाने वाली डिडक्शन और बजट 2023 में जोड़ी गयी सेक्शन 80CCH की नई टैक्स डिडक्शन क्लेम की जा सकती है ।

सेक्शन 80CCH की टैक्स डिडक्शन अग्निवीर कार्पस फण्ड में किये गए अंशदान के संबंध में लागू होगी ।

को – ऑपरेटिव सोसाइटी के लिए कम टैक्स रेट

असेसमेंट ईयर 2021-22 से को – ऑपरेटिव सोसाइटी, जो कि भारत मे रेजिडेंट है, को 22% की रेट से टैक्स देने का ऑप्शन प्राप्त है, अगर सोसाइटी द्वारा कुछ कंडीशन पूरी की जाती है।

बजट 2023 में सेक्शन 115BAE प्रस्तुत किया गया । इस सेक्शन के अनुसार 1 अप्रैल 2023 को या इसके बाद मैन्युफैक्चर या प्रोडक्शन के लिए सेट अप की गई को – ऑपरेटिव सोसाइटी के द्वारा असेसमेंट ईयर 2024-25 से 15% की रिहायती रेट से टैक्स देने का ऑप्शन होगा । साथ ही 10% की रेट से सरचार्ज भी एप्लीकेबल ।

लेकिन, इसके लिए शर्त यह होगी कि को – ऑपरेटिव सोसाइटी किसी भी तरह के इंसेंटिव या डिडक्शन को प्राप्त नही कर रही हो ।

इलेक्ट्रॉनिक गोल्ड को फिजिकल गोल्ड में बदलने पर नहीं लगेगा टैक्स –

अगर टैक्सपेयर द्वारा फिजिकल गोल्ड को ई गोल्ड में बदला जाता है या ई गोल्ड को फिजिकल गोल्ड में बदला जाता है, तो इस तरह के कन्वर्जन को इनकम टैक्स एक्ट में ट्रांसफर नहीं माना जायेगा। इसलिए इस तरह के ट्रांजेक्शन पर कैपिटल गेन टैक्स नहीं लगेगा।

अगर किसी टैक्सपेयर द्वारा इस तरह का कन्वर्जन किया जाता है और बाद में उस गोल्ड को बेचा जाता है, तो गोल्ड का होल्डिंग पीरियड की कैलकुलेशन के लिए गोल्ड के कन्वर्जन से पहले के पीरियड को भी लिया जायेगा।

सरचार्ज की सबसे ज्यादा रेट को कम किया गया

50 लाख से ज्यादा इनकम वाले इंडिविजुअल टैक्सपेयर्स को 10% सरचार्ज का पेमेंट करना होता है । 5 करोड़ से ज्यादा इनकम के केस में सरचार्ज की रेट 37% तक की हो जाती है ।

बजट 2023 में सरचार्ज की अधिकतम रेट 37% को कम करके 25% कर दिया गया है । सरचार्ज की रेट में बदलाव करने की वजह से अब इनकम टैक्स की हाईएस्ट रेट 42.74% से कम होकर 39% की हो जाएगी ।

अग्निपथ स्कीम में अंशदान की टैक्स डिडक्शन

भारतीय सेना में भर्ती के लिए सरकार द्वारा अग्निपथ स्कीम 2022 लायी गयी थी, जो कि 1 नवंबर 2022 से प्रभावी हुई थी ।

सरकार द्वारा अग्निपथ स्कीम के तहत एक कार्पस फण्ड बनाया जाएगा, जिसे अग्निवीर कार्पस फण्ड कहा जायेगा । इस फण्ड में अग्निवीर द्वारा अंशदान किया जाएगा और बराबर राशि मे सरकार द्वारा भी कॉन्ट्रिब्यूशन किया जाएगा ।

अग्निवीर कार्पस फण्ड में किये गए कॉन्ट्रिब्यूशन की सेक्शन 80CCH में टैक्स डिडक्शन क्लेम की जा सकेगी । साथ ही अग्निवीर द्वारा अपनी सर्विस पूरी करने के बाद इस फण्ड से प्राप्त राशि भी टैक्स फ्री होगी । यह टैक्स डिडक्शन नई टैक्स व्यवस्था में भी क्लेम की जा सकेगी ।

इस फण्ड में किये गए अंशदान पर ब्याज भी दिया जाएगा ।

Presumptive taxation स्कीम में एप्लीकेबल थ्रेसहोल्ड को बढ़ाया गया –

छोटे टैक्सपेयर्स के लिये लायी गयी स्कीम presumptive taxation स्कीम की लिमिट को बजट 2023 में बढ़ाया गया । अभी तक सेक्शन 44AD में इस स्कीम को अपनाने की लिमिट 2 करोड़ की थी , जबकि प्रोफेशनल के लिए सेक्शन 44ADA को अपनाने की लिमिट 50 लाख की थी ।

बजट 2023 में सेक्शन 44AD में Presumptive स्कीम की लिमिट को 2 करोड़ से बढ़ाकर 3 करोड़ और सेक्शन 44ADA में 50 लाख की लिमिट को बढ़ाकर 75 लाख किया गया ।

लेकिन, यह बढ़ी हुई लिमिट उसी केस में एप्लीकेबल होगी, जब टैक्सपेयर के 95% पेमेंट/रिसीट्स नॉन कैश मोड में हो ।

यह प्रावधान कैश ट्रांजेक्शनों को कम से कम करने के लिए लाया गया है ।

यह भी देखे –

- Section 44AD of income tax act | छोटे टैक्सपेयर्स के लिए कैसे फायदेमंद है सेक्शन 44AD

- यदि आप भी बिज़नेस करते है तो ये स्कीम्स बचा सकती आपका टैक्स। Presumptive Taxation Scheme क्या होती है

को – ऑपरेटिव सोसाइटी के संबंध में कैश withdrawal पर टीडीएस की लिमिट बढ़ाई गई

सेक्शन 194N में बैंक या पोस्ट ऑफिस या को- ऑपरेटिव सोसाइटी से cash withdrawal पर टैक्स काटा जाता है, अगर यह 1 करोड़ से ज्यादा का होता है । इनकम टैक्स रिटर्न फ़ाइल नहीं करने वाले पर्सन के लिए यह लिमिट 20 लाख की है ।

बजट 2023 में को ऑपरेटिव सोसाइटी के लिए यह लिमिट 1 करोड़ से बढ़ाकर 3 करोड़ कर दी गयी है । यह रूल 1 अप्रैल 2023 से एप्लीकेबल होगा ।

tds on cash withdrawal के इन रूल्स को न भूले

सिक्योरिटीज पर टीडीएस में डिबेंचर को भी जोड़ा जाएगा

सेक्शन 193 में सिक्योरिटीज पर प्राप्त ब्याज पर टैक्स काटा जाता है, लेकिन इसमें कुछ सिक्योरिटीज को टीडीएस के प्रावधानों से एग्जेम्प्शन दी गयी थी । लिस्टेड डिबेंचर्स को भी सेक्शन 193 में टीडीएस के प्रावधानों से Exemption दी गयी थी ।

टीडीएस में छूट की वजह से डिबेंचर पर प्राप्त ब्याज की आईटीआर में कम रिपोर्टिंग होती थी, जिसकी वजह से बजट 2023 में इस टीडीएस एग्जेम्प्शन को हटा लिया गया है ।

अब सेक्शन 193 में डिबेंचर पर प्राप्त ब्याज पर भी टीडीएस कटेगा । यह नियम 1 अप्रैल 2023 से लागू होगा ।

ऑनलाइन गेम्स पर टीडीएस के लिए नया सेक्शन

ऑनलाइन गेम्स पर टीडीएस के लिए बजट 2023 में सेक्शन 194BA जोड़ा गया है , यह सेक्शन ऑनलाइन गेम्स से जीतने वाली राशि पर लागू होगा ।

सेक्शन 194BA के अनुसार ऑनलाइन गेम्स में जीतने वाली राशि का पेमेंट करने वाला पर्सन फाइनेंसियल ईयर की समाप्ति पर यूजर के अकॉउंट में बची हुई नेट विनिंग राशि पर टैक्स काटेगा ।

अगर यूजर द्वारा फाइनेंसियल ईयर के दौरान कोई राशि निकाली जाती है, तो उस राशि पर टैक्स काटा जाएगा । सेक्शन 194BA में 30 % की रेट से टैक्स काटा जाएगा । यह सेक्शन 1 जुलाई 2023 से लागू होगा ।

यह भी देखे –

कैपिटल गेन के केस में टैक्स डिडक्शन की राशि को सीमित किया गया –

ऐसे पर्सन जो कि अपनी रेजिडेंशियल हाउस प्रॉपर्टी को बेच कर कोई दूसरी रेजिडेंशियल हाउस प्रॉपर्टी खरीदते है, उन्हें नई हाउस प्रॉपर्टी में निवेश की सेक्शन 54 में कैपिटल गेन राशि पर एग्जेम्प्शन प्राप्त हो जाती है ।

इसी तरह रेजिडेंशियल हाउस प्रॉपर्टी के अलावा दूसरी कोई लांग टर्म कैपिटल असेट्स बेचकर नई हाउस प्रोपर्टी ली जाती है, तो नई हाउस प्रॉपर्टी में निवेश की सेक्शन 54F में कैपिटल गेन की राशि से टैक्स exemption ली जा सकती है ।

लेकिन , इस एग्जेम्प्शन को क्लेम करने की कोई निर्धारित लिमिट नही थी । हाई नेटवर्थ वाले टैक्सपेयर काफी महंगी हाउस प्रॉपर्टी खरीद कर इन सेक्शन में टैक्स exemption क्लेम करते थे ।

इसी वजह से बजट 2023 में सेक्शन 54 और सेक्शन 54F में अधिकतम exemption क्लेम करने की लिमिट को 10 करोड़ कर दिया गया है ।

अब इन सेक्शनों में 10 करोड़ से ज्यादा की टैक्स exemption क्लेम नही की जा सकती है ।

यह भी देखे –

- कैपिटल गेन पर टैक्स कैसे बचाये। section 54 of income tax act in hindi

- section 54B of income tax act | एग्रीकल्चर लैंड को बेचने से हुए कैपिटल गेन पर टैक्स कैसे बचाये

लाइफ इंश्योरेंस पॉलिसीज में इन्वेस्टमेंट की अधिकतम सीमा –

बजट 2023 में लाइफ इंश्योरेंस पॉलिसीज में निवेश की अधिकतम सीमा निर्धारित की गई है । इसके अनुसार अगर कोई पर्सन एक या अधिक लाइफ इंश्योरेंस पॉलिसीज में एक फाइनेंसियल ईयर में 5 लाख या इससे ज्यादा का प्रीमियम पेमेंट करता है, तो इन लाइफ इंश्योरेंस पॉलिसीज की maturity पर प्राप्त राशि टैक्सेबल होगी ।

इन लाइफ इंश्योरेंस पॉलिसीज में यूलिप पॉलिसीज शामिल नही होंगी । यह नियम 1 अप्रैल 2023 या इसके बाद जारी की गई लाइफ इंश्योरेंस पॉलिसीज के केस में लागू होगा ।

यह बदलाव 1 अप्रैल 2024 से लागू हो जाएगा ।

यह भी देखे –

कैपिटल गेन की कैलकुलेशन में हाउसिंग लोन के ब्याज की छूट हटाई जाएगी

टैक्सपेयर द्वारा सेक्शन 24 में हाउसिंग लोन के ब्याज की छूट क्लेम की जाती है । कुछ टैक्सपेयर्स द्वारा CHAPTER VIA की अन्य टैक्स डिडक्शन में भी ब्याज की छूट क्लेम की जाती है ।

इसके अलावा कैपिटल गेन की कैलकुलेशन में प्रॉपर्टी की cost of acquisition निकालते समय भी ब्याज की टैक्स डिडक्शन क्लेम करते है ।

जैसे – प्रॉपर्टी के रिपेयर या रिन्यूअल के लिए लोन लिया है, तो ब्याज की राशि को कॉस्ट ऑफ इम्प्रूवमेंट में जोड़ देते है । और जब प्रॉपर्टी बेची जाती है, तो कैपिटल गेन में ब्याज की राशि की भी छूट ले ली जाती है ।

इस वजह से होम लोन के ब्याज की डबल टैक्स डिडक्शन क्लेम कर ली जाती है ।

इसी वजह से बजट 2023 में नया रूल लाया गया, जिसके अनुसार अब कॉस्ट ऑफ एक्वीजीशन या कॉस्ट ऑफ इम्प्रूवमेंट में ब्याज की राशि शामिल नही की जाएगी ।

यह रूल असेसमेंट ईयर 2024-25 से एप्लीकेबल हो जाएगा ।

यह भी देखे –

- कैपिटल गेन टैक्स क्या होता है और ऐसी बातें जो आपको ध्यान में रखनी चाहिये। Capital Gains Tax India in hindi

- ITR 1 filing related faqs | आईटीआर -1 से जुड़े हुए अक्सर पूछे जाने वाले सवालों के जवाब

- senior citizen income tax calculation | सीनियर सिटीजन इनकम टैक्स रूल्स, एलिजिबिलिटी, डिडक्शन्स, एग्जेम्पशन और रिटायरमेंट बेनिफिट्स

नॉन – गवर्नमेंट एम्प्लाइज के लिए लीव इनकैशमेन्ट की सीमा बढ़ाई गई

नॉन – गवर्नमेंट एम्प्लाइज को रिटायरमेंट के समय मिलने वाली लीव सैलरी की अधिकतम 3 लाख तक की exemption क्लेम की जा सकती थी ।

लेकिन, बजट 2023 में 3 लाख की लिमिट को बढ़ाकर 25 लाख कर दिया गया है । सरकारी कर्मचारी को रिटायरमेंट पर मिली लीव सैलरी की राशि पूरी तरह से टैक्स एग्जेम्प्ट होती है ।

बजट 2023 में इनकम टैक्स में किये गए बदलावों के सम्बन्ध में किसी भी प्रकार के समाधान या सुझाव कमेंट करके बताये। आर्टिकल को शेयर जरूर करे।

बजट 2023 पीडीएफ डाउनलोड करे।

यह भी देखे –